最新出炉的4月宏观数据,进一步印证了中国经济当前所处的“双速增长”格局:制造业和出口仍具韧性,但消费和房地产板块继续拖累整体复苏节奏。这一结构性分化促使政策制定者在吸引外资、巩固外需的同时,更加注重打通内需循环、提振国内信心。

“外强内弱”,市场信心有待提振

具体来看,4月工业增加值同比增长6.1%,不仅高于市场预期,也高于3月的4.5%,显示出制造业在内外需支撑下依然保持良好动能。出口数据同样令人惊喜,同比增长8.1%,在全球需求整体趋缓的背景下,这一表现尤为突出。其中,以电动汽车、太阳能电池和锂电池为代表的高端制造业产品成为出口主力,显示中国在绿色科技与先进制造领域的全球竞争力正在持续增强。

然而,强劲的外需并未有效传导至内需。4月社会消费品零售总额同比增长5.1%,远低于此前市场预期的6%及3月的7.1%。作为反映居民消费信心的核心指标之一,该数据的疲软说明消费者仍然偏向谨慎,延续了过去一段时间“保守消费”的趋势。背后的原因不难理解——房地产市场仍未走出调整周期,居民资产负债表承压,对未来收入的预期不稳,使得消费和民间投资缺乏动力。

政策利多释放,LPR年内首次下调

尽管刺激政策频频发力,但通货紧缩和高青年失业率等内部挑战客观存在,导致上述这种“强制造、弱内需”的增长格局短期内难以改变。话虽如此,只要中美之间的贸易摩擦不进一步升级,且外部需求保持稳定,中国出口可能会继续充当增长支柱。目前来看,“双速模式”大概率延续相当长一段时间。

换句话说,中国要真正实现经济动能从外向型转向内生驱动,尤其是激活房地产与消费领域,还需更多结构性和针对性的政策支持。

然而,尽管5月关税战降温,但外部环境仍面临很大不确定性,中美经贸谈判降在协议规定的 90 天后重启。为了让经济面临潜在的外部冲击时保持韧性,中国当局再次加大对需求端的支持力度。5 月 20 日,贷款市场报价利率(LPR)迎来年内首次下调,1年期LPR和5年期以上LPR均下调10个基点,终结此前连续六个月“按兵不动”的局面。

对于楼市来说,降息意味着房贷成本将进一步下行,有望缓解购房者的观望情绪,稳住持续承压的房地产市场。而对内需板块而言,LPR下调将直接带动贷款利率下行,降低企业和居民的融资负担,从而为消费和投资松绑。

考虑到当前中国物价水平低位徘徊,PPI持续为负,货币政策具备进一步操作空间。在内外需仍显不确定、经济下行压力未完全解除的背景下,本次调降后,年内LPR可能仍然存在下行空间。

政策观察期开启,静待下一步信号

目前,两轮刺激政策刚刚落地,效果仍需时间检验。与此同时,全球贸易形势依旧高度不确定,未来90天内的中美经贸互动也可能对市场信心产生重大影响。因此,政策层面短期内大概率仍将采取“观望为主、边走边看”的策略。这种做法不仅可以为评估现有政策的成效提供缓冲期,也为下一步更有针对性的发力留下空间。

若出口保持强势,刺激政策逐步落地生效,全年5%左右的GDP增长目标或可达成,从而减少大规模政策转向的必要性。特别是如果美方在战略产业方面对中方采取更为合作的态度,或有望为中国高端制造业打开新的海外空间,带动全球供应链重构下的新一轮出口红利。

但如果接下来的第二季度经济数据依旧缺乏亮点,尤其是消费和房地产未见起色,那么7月的中共中央政治局会议极可能成为关键的政策转折点。届时,科技创新与消费刺激有望成为政策加码的两大主线,甚至不排除会出台更具突破性的财政、货币和产业政策组合。

总结来看,中国经济当前正处于外强内弱的结构性修复阶段。制造业与出口继续托底增长,但内需尤其是房地产和消费板块仍是“拖油瓶”。未来政策的关键,不仅在于稳增长,更在于如何提振信心,实现从依靠出口的制造强国迈向依靠内需的消费大国的转型升级。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易员手册 – 让美好的时光继续

就在你开始感觉到风险资产(如股票)可能会进入一个更长时间的下跌期,各位联邦储备银行成员谈论到金融环境的放松减少了降息的需求时,我们看到NAS100、US500和US2000出现了强劲反弹。

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。

交易员手册 – 静候逆转

当许多人试图对美国股市的长期走高进行推理时,一个明显的因素是,市场看到 2023 年和 2024 年之间的一个重大区别——“美联储看跌期权”已经重生,风险资产的隐喻安全毯又回来了在混合中。

交易员手册 – 终极狂欢

我们刚刚度过充满事件风险的一周,没什么能比美联储出人意料的鸽派转向更能让市场风险激增——正如我们所见,它极大地影响了交易环境。

2024年重大主题-中国经济是否最终在2024年表现优异

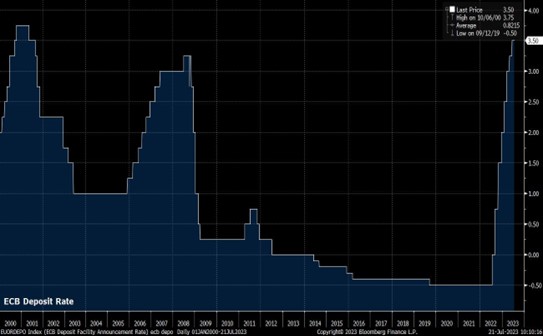

从今年第四季度开始,我们看到世界几大发达市场增长放缓。美国有效控制通胀水平、增长数据和劳动力市场出现一定程度的退热;英国经济增速较低,消费支出和高抵押贷款利率掣肘发展;而欧元区和德国更是面临着衰退危机。这种局面下,2024年中国经济将如何表现成为投资者关注的重点之一。

交易员手册 – 荆棘遍布的一周

在我们展望日本央行会议(12月19日)并密切关注本地媒体关于潜在政策调整的头条新闻时,本周对于交易者来说不难找到一些重要催化剂和事件风险,以引导他们控制敞口。