•

此前欧美国家对俄罗斯的各种制裁都完美的避开了能源交易,哪怕是严厉的金融制裁也很难判断欧洲和俄罗斯哪边的损失更为惨重。能源制裁或许是西方国家除了军事手段之外的最后招数了!

其实美国在2019年就已经从原油进口国转型成为“净出口国”,其原油进口量则连年下降,目前不到600万桶/日,其中从俄罗斯的进口量仅占3%,即每天约20万桶。这也是美国敢于最终对俄罗斯能源下手的主要原因,而政治立场和舆论压力也让拜登不得不走出这一步。

尽管禁令对美国国内的供应不会产生明显的冲击,但这释放了一个危险的信号。在战事和制裁不断加码的情况下,投资者始终担心俄罗斯每天约500万桶的出口会被完全挤出全球供应市场。油价的飙升反映出这种恐慌的心态,布伦特原油处于十多年以来最严重的超买阶段。

布伦特原油 周线图

油价暴走让通胀暂时看不到回落的可能。明天公布的美国2月CPI预计将接近8%。虽然拜登在乌克兰问题的处理上让其民调从历史底部有所回升,但是在年底之前若无法显著压低通胀,民主党的期中选举可能会是一场灾难。

因此拜登一边在实施制裁,一边也在努力寻找能源供应的替代方案。

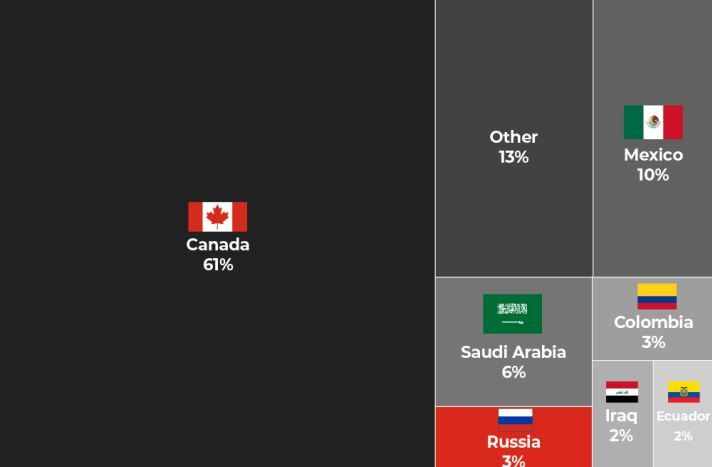

除了继续释放战略原油储备外,或许可以从加拿大、墨西哥等国获取更多原油。另外,美国也正在考虑放松对委内瑞拉的经济制裁以便重启原油进口。讽刺的是,当年正是因为对委内瑞拉(俄罗斯盟友)的制裁才使得美国转而向俄罗斯进口原油。

2021年美国原油进口来源国分布 来源:afpm.org

提高页岩油产能似乎也是一个合理的选择。但一方面这需要时间,更关键的是这显然违背了拜登自己竞选时的核心主张之一,即大力推进清洁能源革命。要知道拜登上台后的第一时间就重新加入了《巴黎气候协议》并取消了KeystoneXL的输油管道(加拿大向美国)项目。因此此轮的油价暴涨很难刺激页岩油产量快速复苏。

美国还一直要求OPEC+提高产量,但俄罗斯和沙特显然没有这种打算,继续维持着40万/桶每日的增产幅度。但即使如此,疫情让OPEC成员国都无法足额完成目前的增产决定。

油价的涨势会持续到何时?

短期来看当然取决于俄乌局势。目前乌克兰已经释放出服软的信号,若双方冲突降温自然会抑制油价的疯狂上涨。但中长期来看,能否保持供应端的稳定才是关键。除了美国和OPEC的角色之外,伊朗核协议谈判的进展或许能提供“有限”的帮助。

美国是能源生产和出口大国,除去内部的因素外,从某种程度上说隔岸观火的美国是此次的地缘政治危机的最大受益方。俄罗斯或许也能找到其他的能源买家。而反观欧洲,却承受着最惨烈的冲击。

欧盟国家45%的天然气和25%的原油进口来自于俄罗斯,这也是欧盟内部对原油禁令存在分歧的主要原因。就在欧盟考虑削减对俄罗斯能源依赖的同时,俄罗斯已经威胁切断北溪1号的供气,在此之前德国已经暂停了北溪2号项目。欧洲天然气期货价格今年累计涨幅超过160%,欧元区通胀率创新历史新高5.8%。

能源危机对欧洲的经济复苏带来了巨大的挑战,欧元和欧洲股市则不幸成为牺牲品。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

未来一周策略:在就业数据和鲍威尔讲话前,阻力最小的路径指向上行

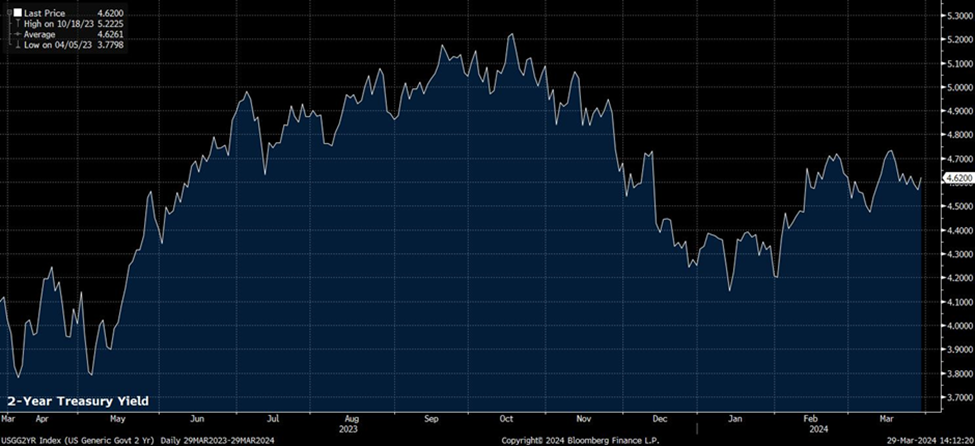

上周的交易时间被复活节假期缩短,金融市场相对平静,数据和新闻流相对较少,给参与者留下了时间和空间来思考前一周的央行活动,同时让资产继续走最小阻力路径,股市持续表现良好。然而,这周情况将有所活跃,数据日程将更加繁忙,重点是3月美国劳动力市场报告和包括美联储主席鲍威尔在内的众多FOMC发言人的讲话。

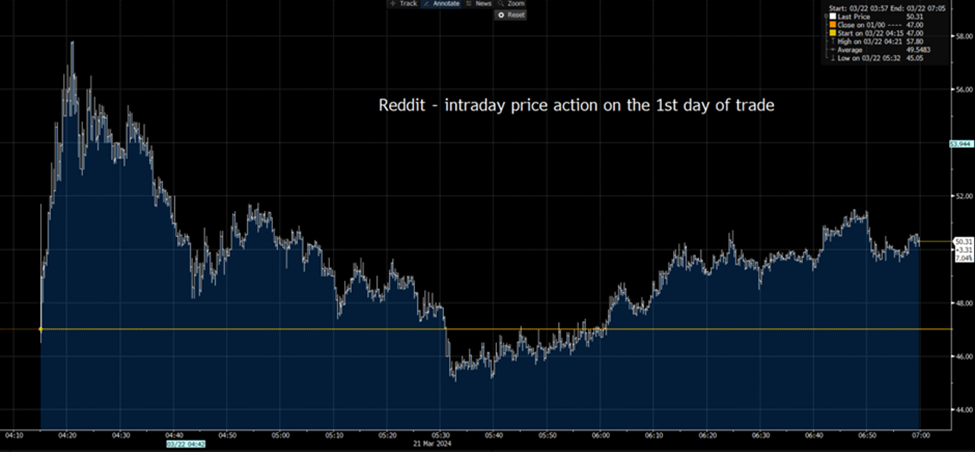

Reddit: 一个新的交易员宠儿完成上市

Pepperstone客户现在可以在MT5平台上交易Reddit,支持做多和做空,且佣金为0%。

交易者洞察 – 宽容的美联储是多头的绿灯

我们经历了FOMC会议和本周的重要风险事件,广大投资者听到了他们想听到的消息 – 美联储对通胀持宽容态度,尽管两个CPI数据较热,但他们的想法并没有发生太大变化。

恒生指数运行至关键节点,Tradingview能看出什么?

近期以来,香港股市持续回暖,恒生指数已经上涨至16,000关口之上。距离1月份14800的低点已经上涨13%。从技术面角度来看,双重底能否形成的关键就在这周。目前恒生指数运行至下跌通道上轨,若能够突破,那么反转确认的信号将会更强烈。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。

日本央行会议手册——日元的地雷,但不会改变游戏规则

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。